Filtre actif, cliquez pour en enlever un tag :

Cliquez sur un ou plusieurs tags pour appliquer un filtre sur la liste des notes de type "Journaux" :

Résultat de la recherche (4 notes) :

Mercredi 18 juin 2025

Journal du mercredi 18 juin 2025 à 08:34

Actuellement, un freelance qui fait plus de 34 000 € de chiffre d'affaires annuel est assujetti à la TVA (note en lien) et doit donc ajouter 20% de TVA à toutes ses factures.

Généralement, le montant de la TVA facturé par le freelance est transparent pour son client. Ce montant entre dans la catégorie de la TVA "déductible".

Si l'entreprise cliente du freelance est au régime réel normal de TVA, alors elle peut soustraire du montant de TVA encaissé auprès de ses propres clients (TVA collectée), la TVA qu'elle a payée sur ses achats professionnels (TVA déductible) — dont les factures freelances — pendant cette même période. Cela permet de ne verser à l'État que la différence entre ces deux montants.

Exemple : en janvier 2025, le client a collecté 20 000 € de TVA, le même mois, le client a payé une facture de prestation freelance de 1000 €, dont 200 € de TVA, le client devra verser 19 800 € (20 000 - 200 = 19 800) de TVA aux impôts.

Mi-avril 2025, j'ai pris conscience que la TVA n'était pas "transparente" pour tous les types de clients.

Les associations ou la plupart des structures étatiques ne collectent pas de TVA. En conséquence, si je propose des prestations freelances à une association ou à beta.gouv.fr, la TVA représente un surcoût direct de 20% supplémentaire par rapport à une personne employée.

Ensuite, j'ai pensé que la TVA représente aussi un surcoût par rapport à des salariés pour les entreprises de type "startup", qui dépensent beaucoup d'argent alors qu'elles n'ont pas ou peu de revenu et donc peu de TVA collectée.

Mais j'étais dans l'erreur, car j'ai découvert qu'une entreprise peut bénéficier d'un crédit de TVA qu'elle pourra déduire à l'avenir, quand elle pourra collecter de la TVA et même dans certains cas se la faire rembourser.

Toutefois, même avec un crédit de TVA, je pense que les 20% de surcoût de TVA des freelances peuvent avoir un impact sur la trésorerie de l'entreprise.

Je ne suis pas du tout expert dans ce domaine, si vous rencontrez des erreurs dans mon analyse, n'hésitez pas à m'en informer en m'écrivant à «contact@stephane-klein.info>.

Mardi 11 février 2025

Journal du mardi 11 février 2025 à 16:18

Suite de mes notes 2025-02-03_1718 et 2025-02-04_1136 au sujet des régimes de TVA.

Cette après-midi, j'ai envoyé le message suivant à mon centre des impôts :

Bonjour,

J'ai bien noté de votre réponse suivante lors de notre dernier échange par message :

Je vous remercie d’envoyer une lettre d’option à la TVA datée et signée en spécifiant le régime demandé.

J'ai trouvé un modèle de lettre que je n'ai pas encore totalement rempli :

Avant de faire mon choix, j'ai quelques questions :

- a. En régime réel simplifié de TVA, comment est calculé le montant de l'acompte ? J'ai lu qu'il est basé sur le chiffre d'affaires N-1, mais est-ce qu'il est possible de modifier le montant de cet acompte si je sais déjà que mon chiffre d'affaires sera en baisse ou en hausse ?

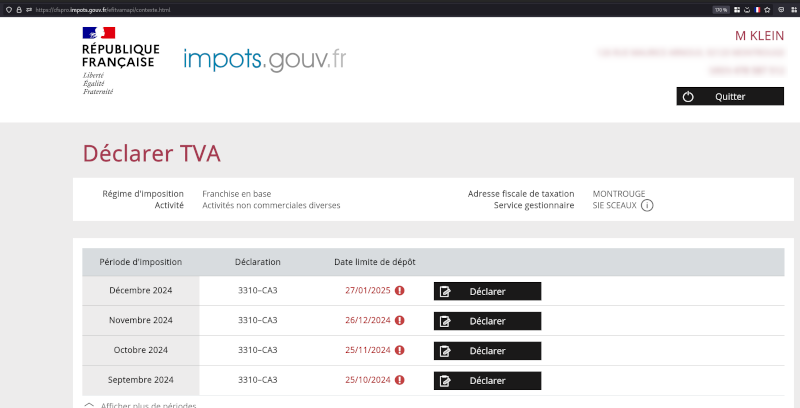

- b. Pouvez-vous me confirmer que ma déclaration devrait se faire sur la page web indiquée dans le screenshot en pièce jointe ?

- c. Est-ce que la déclaration doit s'effectuer en fonction de la date d'émission de la facture ou alors de sa date d'encaissement ?

Cordialement, Stéphane Klein

Fort de l'expérience tirée de mon précédent message, j'ai décidé d'appeler le centre des impôts pour obtenir des réponses à mes questions.

Ce fut une excellente décision : voici les réponses que j'ai acquises à l'oral.

- a. En régime réel simplifié de TVA, comment est calculé le montant de l'acompte ? J'ai lu qu'il est basé sur le chiffre d'affaires N-1, mais est-ce qu'il est possible de modifier le montant de cet acompte si je sais déjà que mon chiffre d'affaires sera en baisse ou en hausse ?

Réponse :

Oui, il est possible de modifier manuellement le montant de l'acompte. Toutefois, en déclarant un acompte inférieur à celui basé sur le chiffre d'affaires de l'année N-1, l'administration fiscale tolère une marge d'erreur de 10 % par rapport au chiffre d'affaires de l'année N.

Prenons l'exemple d'une entreprise en régime réel simplifié de TVA.

- En N-1, son chiffre d'affaires était de 100 000 €.

- Le montant des acomptes de TVA est donc calculé sur cette base.

L'entreprise prévoit une baisse d'activité en N et estime son chiffre d'affaires à 85 000 €. Elle souhaite ajuster son acompte en conséquence.

Tolérance de 10 % sur le chiffre d'affaires N : Si, en fin d'année N, le chiffre d'affaires réel est finalement de 90 000 €, alors l'acompte déclaré (basé sur 85 000 €) reste dans la marge d'erreur de 10 % et ne posera pas de problème fiscal.

En revanche, si le chiffre d'affaires réel s'avère être de 95 000 € ou plus, alors l'acompte a été sous-estimé au-delà de la tolérance, ce qui pourrait entraîner un redressement ou des pénalités.

Pouvez-vous me confirmer que ma déclaration devrait se faire sur la page web indiquée dans le screenshot en pièce jointe ?

La réponse est non.

c. Est-ce que la déclaration doit s'effectuer en fonction de la date d'émission de la facture ou alors de sa date d'encaissement ?

Pour une activité de prestation de services, la TVA est déclarée sur la base de la date d’encaissement de la facture, et non de sa date d’émission.

Information supplémentaire que j'ai reçue.

Le seuil de franchise en base de TVA de 34 400 € en prestations de services est calculé sur la base d'une année civile. Concernant ma micro-entreprise, j'ai encaissé moins de 34 400 € au 31 décembre 2024. Par conséquent, je n'étais pas obligé de quitter le régime de franchise en base de TVA. Toutefois, j'ai facturé de la TVA dans ma 4ᵉ facture de 2024, par conséquent, je dois la déclarer, quoi qu'il arrive.

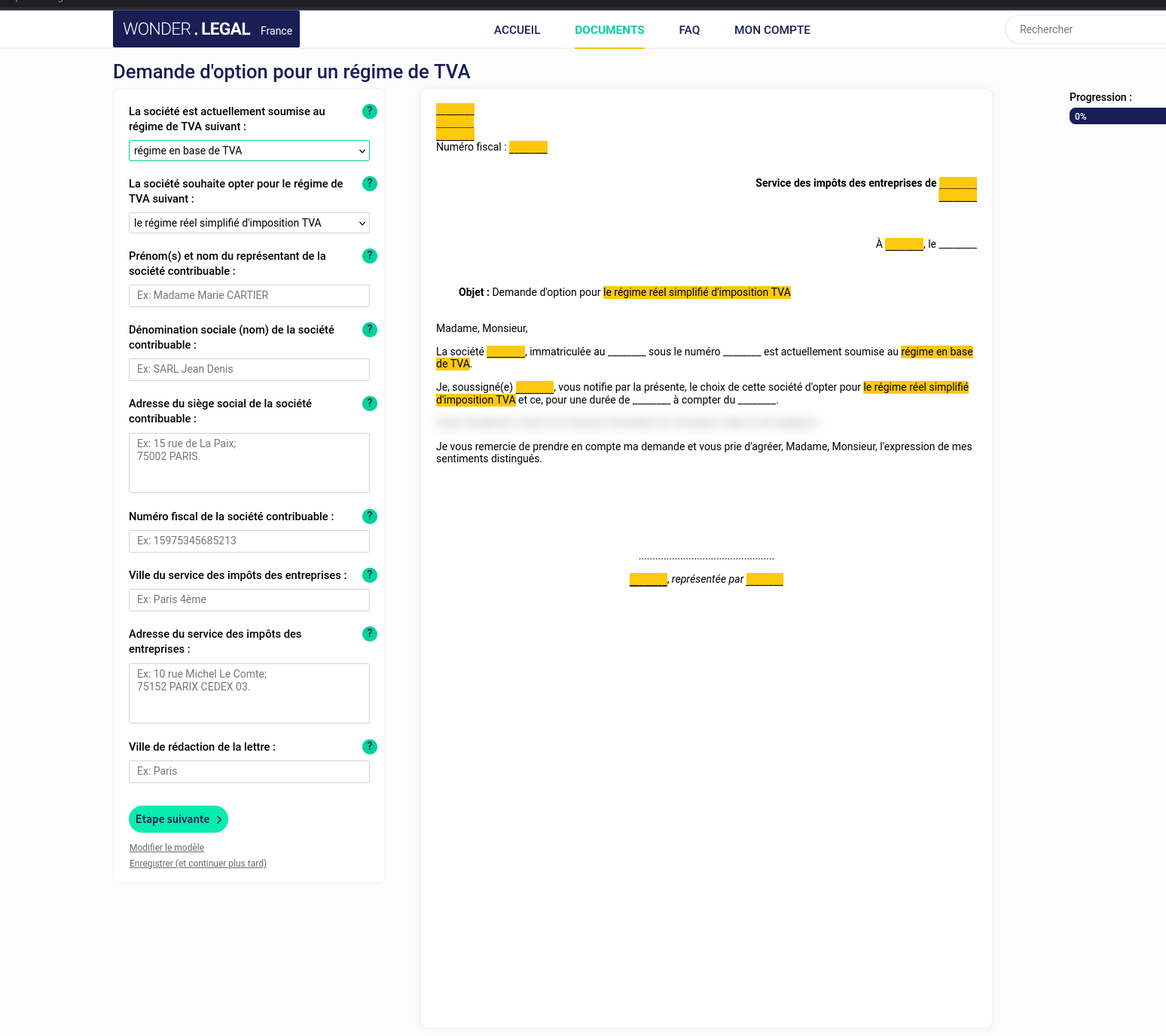

Suite à ces réponses, j'ai décidé d'opter pour l'option "Régime réel simplifié d'imposition à la TVA". Je vais envoyer un courrier (template) pour faire cette demande.

Mardi 4 février 2025

Journal du mardi 04 février 2025 à 11:36

Suite de ma note 2025-02-03_1718.

Suite à la réponse de l'agent des impôts qui ne m'a pas beaucoup aidé :

Bonjour,

C’est juste une attestation sur l’honneur.

En vous remerciant de votre attention. Cette demande est terminée, si vous souhaitez y répondre ou apporter des remarques ou aborder d’autres sujets, vous devez déposer une autre demande.

J'ai effectué la recherche suivante : Demande d'option pour un régime de TVA modèle de lettre

J'ai parcouru les dix premières pages de résultats sans trouver le moindre modèle de lettre sur un site officiel de l'État. C'est désolant de devoir dépendre de sites privés qui exploitent les lacunes d'un service public pour en tirer profit.

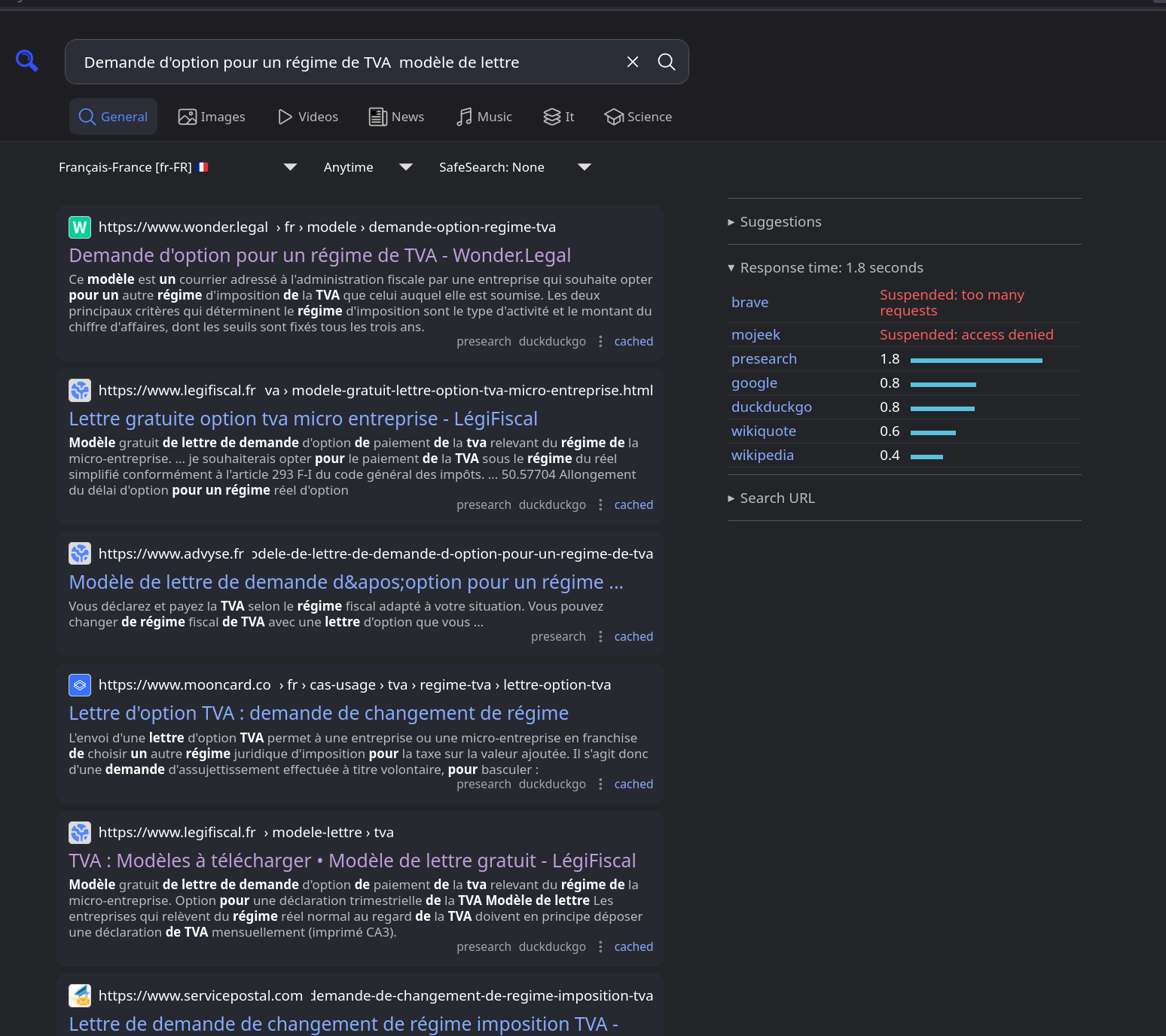

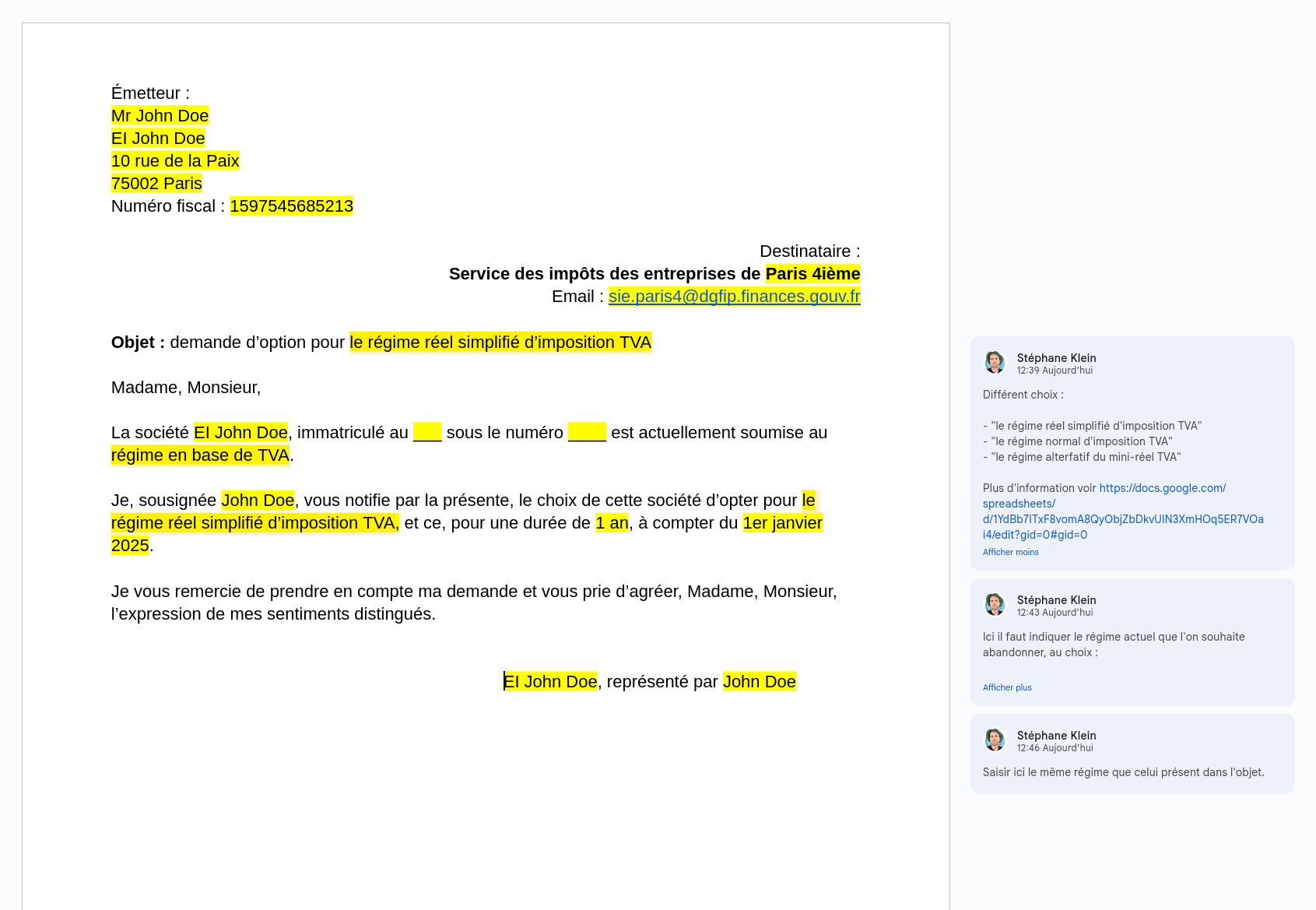

Voici un modèle de lettre que j'ai trouvé :

Je pense que c'est ce type de lettre que me demande l'agence des impôts.

Le formulaire me propose 3 options :

- "Le régime réel simplifié d'imposition TVA"

- "Le régime normal d'imposition TVA"

- "Le régime alternatif du mini-réel"

D'après mes recherches, je comprends qu'il y a en réalité 4 options :

- Régime en base de TVA

- Régime réel simplifié d'imposition à la TVA

- Régime mini-réel d'imposition à la TVA

- Régime réel normal d'imposition à la TVA

(Lien vers une version Google Spreadshet du tableau)

| Critères | Régime en base de TVA | Régime réel simplifié de TVA | Régime mini-réel de TVA | Régime réel normal de TVA |

|---|---|---|---|---|

| Facturation de la TVA | ❌ Non | ✅ Oui | ✅ Oui | ✅ Oui |

| Déclarations de TVA | ❌ Aucune | ✅ Annuelle (CA12) + acomptes | ✅ Mensuelle/trimestrielle (CA3) | ✅ Mensuelle/trimestrielle (CA3) |

| Paiement de la TVA | ❌ Non | ✅ 2 acomptes + régularisation annuelle | ✅ Régulier, au fil des déclarations | ✅ Régulier, au fil des déclarations |

| Récupération de la TVA | ❌ Non | ✅ Oui | ✅ Oui | ✅ Oui |

| Obligations comptables | 📌 Ultra simplifiée | 📌 Allégée | 📌 Comptabilité complète | 📌 Comptabilité complète |

| Charge administrative | ✅ Très faible | ⚠️ Moyenne | ❌ Plus lourde | ❌ Lourde |

| Seuil de chiffre d’affaires | -91 900 € (commerce) / 36 800 € (services) | < 840 000 € (commerce) / < 254 000 € (services) | < 840 000 € (commerce) / < 254 000 € (services) | > 840 000 € (commerce) / > 254 000 € (services) |

| Public concerné | Micro-entreprises, indépendants | Petites entreprises | Entreprises voulant mensualiser la TVA | Entreprises à forte activité |

| Flexibilité de trésorerie | ✅ Maximum | ⚠️ Moins flexible | ✅ Bonne gestion | ❌ Contraignant |

J'ai réalisé ce modèle de lettre Google Docs :

#JeMeDemande si je préfère choisir l'option "Régime réel simplifié d'imposition à la TVA" ou "Régime mini-réel d'imposition à la TVA".

Le "Régime réel simplifié d'imposition à la TVA" fonctionne avec un système d'acomptes semestriels qui est calculé à partir de la TVA collectée par l'entreprise durant l'année précédente. #JeMeDemande comment le montant de cet acompte est calculé la première année.

À ce jour, j'ignore encore si je vais continuer ou non une activité de Freelance sur le long terme.

Avec le système d'acompte, j'ai peur de devoir continuer à payer des acomptes pendant un an sur un chiffre d'affaires qui sera nul et de voir faire des démarches pour me faire rembourser 🤔.

Pour le moment, je n'ai pas encore trouvé réponse à ces deux questions :

- c. Pouvez-vous me confirmer que ma déclaration devrait se faire sur la page web indiquée dans le screenshot en pièce jointe ?

- d. Est-ce que la déclaration doit s'effectuer en fonction de la date d'émission de la facture ou alors sa date d'encaissement ?

Lundi 3 février 2025

Journal du lundi 03 février 2025 à 17:18

Je viens de publier le thread suivant sur Pragmatic Entrepreneurs Forum : https://forum.pragmaticentrepreneurs.com/t/micro-entreprise-a-quel-moment-je-dois-declarer-la-tva-est-ce-que-la-declaration-doit-seffectuer-en-fonction-de-la-date-demission-de-la-facture-ou-alors-de-sa-date-dencaissement/23606

Mon premier message :

Micro-entreprise, à quel moment je dois déclarer la TVA ? Est-ce que la déclaration doit s'effectuer en fonction de la date d'émission de la facture ou alors de sa date d'encaissement ?

Bonjour,

Le 28 janvier, j'ai envoyé le message suivant à mon "Service impôts des entreprises".

Je partage ici, "afin de documenter" le processus au fur et à mesure des réponses que je reçois.

Bonjour,

J'ai commencé mon activité en micro-entreprise au 1ᵉʳ juillet 2024.

À ce jour, voici ce que j'ai facturé :

- 4 juillet 2024, 10 000 € net sans TVA (encaissé)

- 6 septembre 2024, 10 000 € net sans TVA (encaissé)

- 13 novembre 2024, 10 000 € net sans TVA (encaissé le 29 novembre 2024)

- 20 décembre 2024, 10 000 € TTC, dont 2 000 € de TVA (encaissé le 20 janvier 2025)

J'ai lu que la TVA est applicable si je dépasse 34 400 € en prestations de services.

Dans le doute, j'ai commencé à appliquer la TVA à partir de ma 4ᵉ facture.

Questions :

- a.Est-ce que je suis dans les "règles" en ayant appliqué la TVA à ma 4ᵉ facture ?

- b. À quel moment je vais devoir déclarer les 2000 € de TVA de ma 4ᵉ facture ?

- c. Pouvez-vous me confirmer que ma déclaration devrait se faire sur la page web indiquée dans le screenshot en pièce jointe ?

- d. Est-ce que la déclaration doit s'effectuer en fonction de la date d'émission de la facture ou alors sa date d'encaissement ?

Cordialement, Stéphane Klein Tel: xx xx xx xx xx

Mon second message :

Le 3 février, j'ai reçu la réponse suivante :

Bonjour,

Je vous remercie d'envoyer une lettre d'option à la TVA datée et signée en spécifiant le régime demandé.

En vous remerciant de votre attention.

Mes commentaires au sujet de cette réponse :

- Je trouve cela dommage que l'agent n'ait répondu à aucune de mes 4 questions 😔

- Je trouve dommage que l'agent ne m'ai pas donné de lien vers

- une documentation au sujet de cette lettre d'option à la TVA

- un modèle de lettre ;

- Je trouve cela dommage que je doive rédiger une lettre plutôt que déclarer des champs dans un formulaire. Je pense que la méthode basée sur une lettre augmente la charge de l'administration, est source d'erreur, est difficilement automatisable…

Quelques remarques sur cette réponse :

- L’agent n’a répondu à aucune de mes quatre questions 😔.

- Aucune ressource n’est fournie pour mieux comprendre cette demande :

- Pas de lien vers une documentation expliquant cette lettre d’option à la TVA.

- Pas de modèle de lettre proposé.

- Il est regrettable que cette démarche passe par une lettre plutôt qu’un formulaire dédié. Je pense qu'un formulaire éviterait des erreurs, réduirait la charge administrative et faciliterait l’automatisation.

Je me demande comment je pourrais faire remonter ces retours à l’administration. Ces améliorations sont peut-être déjà prévues dans leur feuille de route, ou bien l’administration manque tout simplement de moyens pour les mettre en place 🤔.

Prochaine étape : essayer de trouver un modèle de lettre d'option à la TVA.

Fin de la liste des notes.